3月23日晚,市值400多亿的石英股份(603688)公告,实际控制人、董事长兼总经理陈士斌及其配偶邵静拟合计减持1082万股公司股份,占总股本的3%。以3月23日收盘价计,此次减持可套现超13亿元。

石英龙头上一次被实控人减持,还要追溯到三年前的2020年2月份,彼时公司市值不过七八十亿。受益于光伏和半导体领域需求爆发,石英股份2021年开始业绩倍增,最新公布的2022年扣非净利更大增307%,公司股价自2021年4月开始也持续大涨,期间一度涨近9倍,以最新价计涨幅也超过6倍。

不过,实控人在2022年年报发布次日就宣布减持,释放什么信号?目前公司业绩是否处在周期的顶点?对此券商研究员分歧较大,给出的净利润及增速预测差别极大。

靓丽年报刚发布

次日实控人宣布减持

公告显示,截至本减持计划公告日,公司控股股东、实际控制人、董事长兼总经理陈士斌直接持有公司9954万股无限售流通股,占公司总股本的27.5516%;股东邵静直接持有公司1125万股无限售流通股,占公司总股本的3.1134%。

因个人资金需求,陈士斌、邵静拟通过集中竞价或大宗交易的方式分别减持其所持有的公司股份722万股、360万股,合计减持数量不超过1082万股,即不超过公司总股本的3%。3月23日收盘石英股份报收123.94元,市值448亿元,以此计算此番减持可套现13.41亿元。

陈士斌和邵静实际上一致行动人,两人为夫妻关系,加上富腾发展和邵静弟弟邵鹏的股份,陈士斌夫妇控制的股份比例为53.37%。

陈士斌夫妇此时抛出减持计划,市场略感意外,因其此前一天刚刚发布了一份极为靓丽的2022年财报。

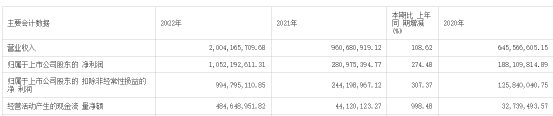

公司2022年实现营业收入达到20亿元,同比增长108%,跟2020年相比更是大增超200%;实现净利润10.52亿元,实现扣非净利润9.95亿元,上述数据同比和与2020年相比的增速分别为274%、459%及307%、690%。

陈士斌上一次减持还是2020年2月,彼时公司营收在6亿元附近徘徊不前,净利润(扣非)也在1.3亿附近波动,公司的市值也只有不到百亿。彼时陈士斌只减持了2%的股份,套现金额约2亿元。

而此次减持其股价从低位上来涨幅已近9倍,近几个月有所回调涨幅也有6倍,可以说股价基本实现了和业绩的同步增长,陈士斌套现金额也大幅增长。

周期顶点还是中继?

券商盈利预测差距大

资料显示,石英股份主要使用天然石英矿石材料从事高纯石英砂、高纯石英管(棒、板、锭、筒)、石英坩埚及其他石英材料的研发、生产与销售;产品主要应用于光源、光伏、半导体、光纤、光学等领域。正是得益于光伏和半导体行业近两年较高的景气度,公司业绩迎来爆发。

公司在年报中称,营业收入较上年同期增加10.43亿元、同比增长108.62%的主要原因,是报告期内石英产品收入实现增长,其中半导体类产品收入较上年同期增加1.54亿元,同比增长85.92%;而光伏类产品收入较上年同期增加9.75亿元,同比增长305.94%。无疑,光伏产品是公司业绩大增的绝对主力。

实际上,按行业分,光伏贡献了公司65%的营收,但成本比例只有45.9%,利润比例为此占到73%,毛利率高达77%。

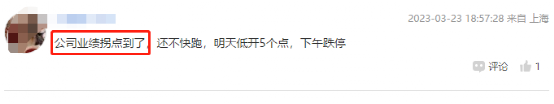

目前包括光伏、锂电在内新能源行业景气度转弱明显,公司这样的高增长和高毛利还能持续吗?股票社区,不少投资者表示怀疑。

从公司年报发布后券商的盈利预测来看,分歧也比较大。

民生证券给出的公司2023至2025年归母净利润预测为29.96、31.04、33.68亿元,以3月22日收盘价为基准,对应2023-2025年PE为15X、15X、13X,仍维持“推荐”评级。中泰证券(600918)给出的公司2023-2025年归母净利润预测则是29.6亿、49.6亿、68.3亿元,增速和绝对值均大幅高于民生证券的预测,同时维持增持评级。

47703/23

47703/23

京公网安备 11011402013531号

京公网安备 11011402013531号