中邮证券有限责任公司王磊,虞洁攀近期对丰元股份(002805)进行研究并发布了研究报告《盈利阶段性承压,看好产能放量一体化推进》,本报告对丰元股份给出增持评级,当前股价为35.63元。

丰元股份

投资要点

事件: 丰元披露 2022 年年报。

2022 年,公司实现营收 17.36 亿元,同比+116%;实现归母净利1.51 亿元,同比+184%;实现扣非归母净利 1.55 亿元,同比+200%。

业绩低于此前预告,主要原因:(1) 出于谨慎性原则将某部分合同订单的收入和利润后延至 23 年确认;(2)期末核心客户的应收账款大幅增长,根据会计政策的一致性和谨慎性原则,对应收账款账龄 1 年内的部分按照总额的 5%进行计提坏账准备。

2022 年,公司毛利率 18.27%,同比+3pcts; 净利率 8.69%,同比+2pcts。

量价利拆分: 2022 年,公司锂电正极销量 0.96 万吨,收入 14.96亿元,占营收 86%,单价 15.61 万元/吨,净利润约 1.28 亿元,单吨净利 1.34 万元/吨。

分季度来看: 22Q4,公司实现营收 5.22 亿元, 实现归母净利 41万元,实现扣非归母净利 499 万元。 22Q4,公司年末冲量备货,但受到碳酸锂和磷酸铁原材料价格大幅波动及下游需求放缓去库的影响,采购和生产遭遇错配, Q4 盈利阶段性承压。 叠加上述两项会计谨慎性处理, 导致 Q4 利润呈现波动。

2023 年新产能大量投放,客户和技术储备充分。 公司已建成磷酸铁锂产能 12.5 万吨,预计到 2023 年底达到 30 万吨。另外合计规划30 万吨磷酸铁,一体化布局逐步推进,有望实现原材料自供。 公司现有客户主要为比亚迪(002594)(占公司 2022 年营收的 60%)、鹏辉,并已进入宁德时代(300750)、厦门海辰的供应商体系,在动力和储能的两大赛道上具有长远的成长空间。 2022 年公司研发投入同比增长 50%, 在补锂剂、锰铁锂、钠电正极、固态电池正极等新技术方面均有布局储备。

盈利预测与估值

我们预计公司 2023-2025 年营业收入 97.48/156.70/199.50 亿元 , 同 比 增 长 461.58%/60.76%/27.31% ; 预 计 归 母 净 利 润2.88/6.57/9.94 亿元,同比增长 90.73%/128.23%/51.36%;对应 PE 分别为 24.33/10.66/7.04 倍,给予“增持”评级。

风险提示

下游需求不及预期;市场竞争加剧风险; 原材料价格波动影响;公司产能投放不及预期; 新客户开拓不及预期风险。

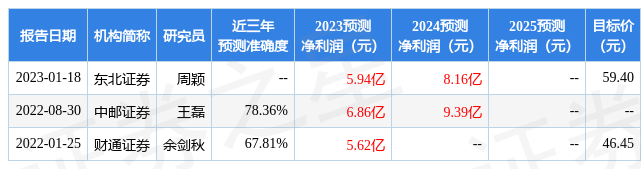

数据中心根据近三年发布的研报数据计算,中邮证券王磊研究员团队对该股研究较为深入,近三年预测准确度均值为78.36%,其预测2023年度归属净利润为盈利6.86亿,根据现价换算的预测PE为9.04。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家;过去90天内机构目标均价为59.4。根据近五年财报数据,估值分析工具显示,丰元股份(002805)行业内竞争力的护城河一般,盈利能力较差,营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:有息资产负债率、应收账款/利润率、存货/营收率增幅、经营现金流/利润率。该股好公司指标1星,好价格指标2星,综合指标1.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

104203/25

104203/25

京公网安备 11011402013531号

京公网安备 11011402013531号