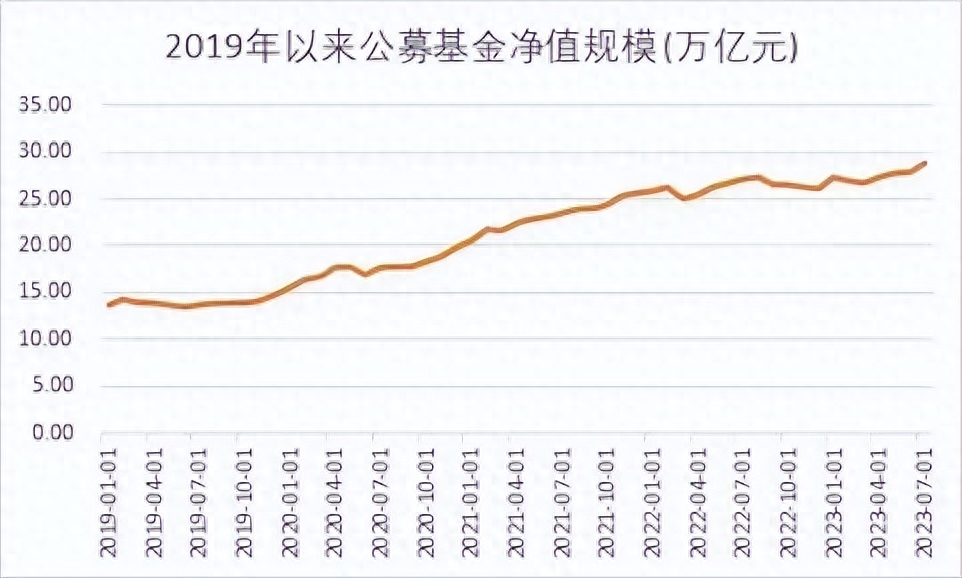

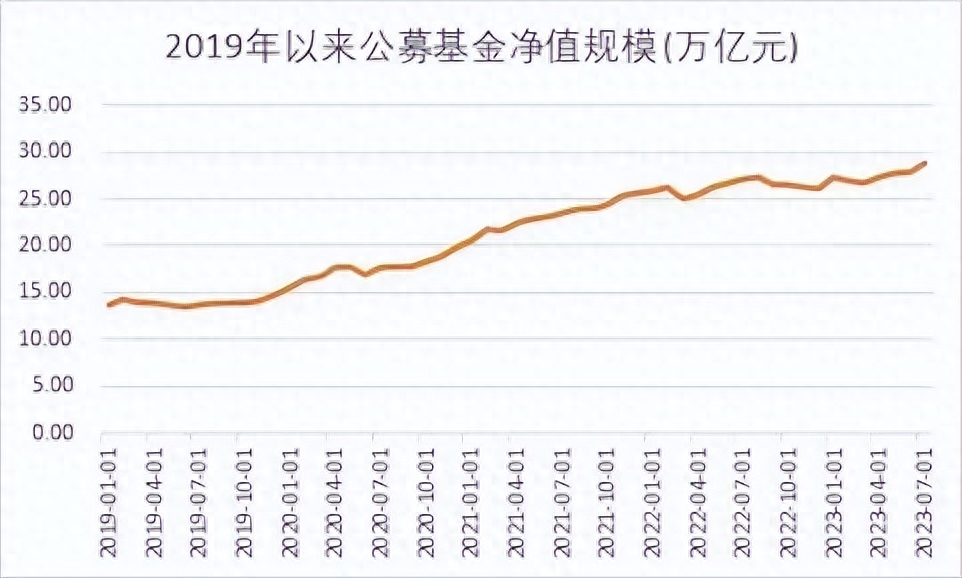

基金业协会数据显示:截至2023.7.31,公募基金管理总净值规模为28.80万亿元,环比大增1.11万亿元,也同时创出历史新高。

从基金类别上看,份额增幅最多的是货币基金,份额环比增幅7.13%;而规模增幅最大的是QDII,环比增加11.84%。另外,债券基金及股票型基金均有一定增幅,但混合型基金份额及规模双双下降。

在以上公募基金数据中,隐藏着三大投资机遇:

1,指数型基金——私募指数增强基金虽然7月股票指数除了中证1000及科创50外,均有不同的程度的上涨,沪深300指数7月更是大涨4.48%,但成交量萎靡,

混合型基金份额及规模双双下降。然而中信证券数据显示:2023年初至8月18日,8个月不到,A股ETF基金(交易所开放式指数基)却净流入达2871亿元,股票型基金也因为ETF份额的大增,份额及规模小幅增长。Tips1:指数基金因为其流动性好,天然的进化能力已经被众多投资者青睐。而私募指数增强基金,更好地利用人工智能,在对标指数的基础上获取更加稳定的超额收益,不管是较ETF,还是较公募的量化基金,均具有强大的优势。详细请参照之前的文章:超配指数增强基金的三大理由。

2,债券投资——美债

2,债券投资——美债7月从基金类别上看,增加份额及规模的绝对值除了货币型基金,就是债券型基金了,在波动的市场中,它们给到投资者一定的避风港。然而来到8月,内地债券的投资性价比越来越低,股票的投资性价比越来越高。以下是沪深300指数股息率溢价:沪深300股息率-十年期国债收益率,截至2023.8.25,已经达到了0.50%,几乎是历史最高水平。也就是说,不考虑股价的涨跌,买入并持有沪深300,每年收到的股息都比投资十年期国债的收益要高不少。

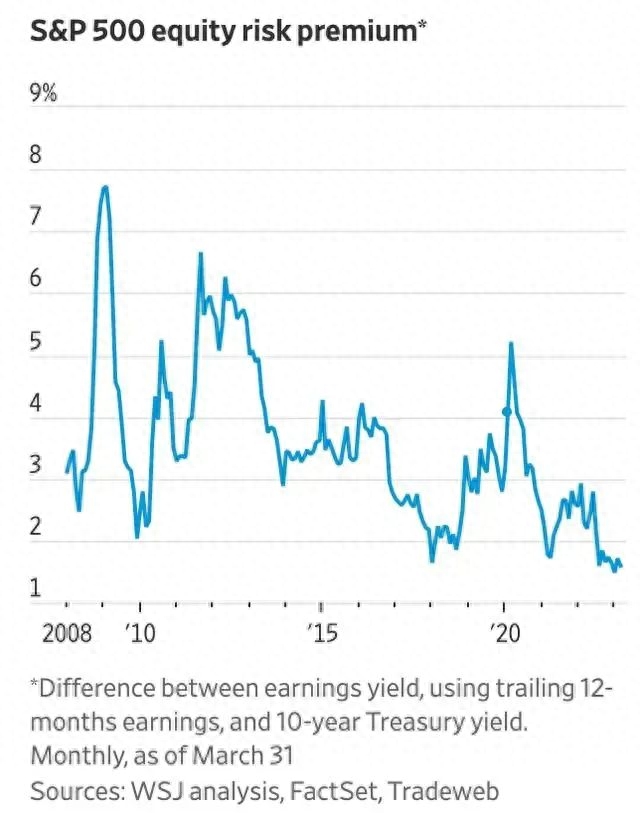

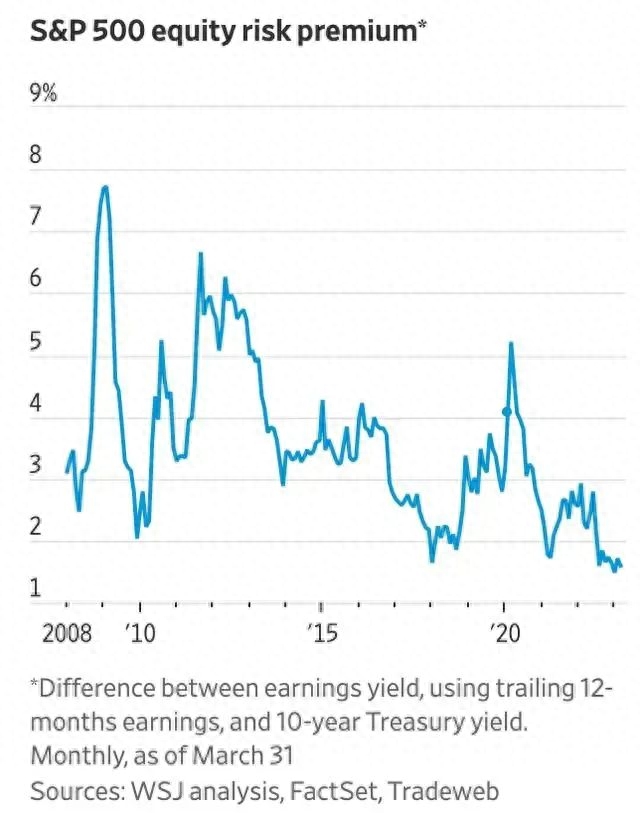

然而在地球另一面的美国,情况却正好相反。下图是截至2023.3.31,标普500的股票风险溢价(1/标普500的市盈率-美国10年期国债收益率)走势图,其值越低,代表相对于标普500,美债的投资价值越高。随着2023年8月美国10年期国债收益率创下15年来新高,标普500的股票风险溢价也创下了历史新低,美债的投资价值凸显。Tips2:比起配置性价比不高的国内债券,在美联储利率高原期,美国债券价格低,派息高,还能在美联储重回降息通道时,享受到债券价格上涨带来的红利。这在之前的文章:美债收益率创15年新高,哪类资产将受益?之中已经做了非常详细的阐述。

3,资金出海(QDII)——香港保险

3,资金出海(QDII)——香港保险7月份,基金规模增幅最大的还是QDII,环比增加11.84%。国内降息,美元加息,一方面汇率波动加大,另一方面中美息差不断扩大,香港短期存款及内地短期存款,息差差异显著。这种不对称的“短期”,“高息”,也吸引了大量资金出海。同时在海外,即便在去年也有不少地区的股市创出了新高,通过QDII投资海外市场,也正在成为一种新风潮。Tips3:即便是简单的分散投资,也会使得投资组合的风险有所降低。跨币种、跨区域、跨周期、跨资产类别的多元资产配置,实现资产的全球布局,能大幅减少单一市场波动带来的影响,从而实现攻守兼备,更好地实现财富保值增值。而对于之前没有海外投资经历的投资者来说,配置香港保险则是最为安全稳妥,最为便捷,且性价比较高的资金出海的第一站。

从基金类别上看,份额增幅最多的是货币基金,份额环比增幅7.13%;而规模增幅最大的是QDII,环比增加11.84%。另外,债券基金及股票型基金均有一定增幅,但混合型基金份额及规模双双下降。

从基金类别上看,份额增幅最多的是货币基金,份额环比增幅7.13%;而规模增幅最大的是QDII,环比增加11.84%。另外,债券基金及股票型基金均有一定增幅,但混合型基金份额及规模双双下降。

在以上公募基金数据中,隐藏着三大投资机遇:1,指数型基金——私募指数增强基金虽然7月股票指数除了中证1000及科创50外,均有不同的程度的上涨,沪深300指数7月更是大涨4.48%,但成交量萎靡,

在以上公募基金数据中,隐藏着三大投资机遇:1,指数型基金——私募指数增强基金虽然7月股票指数除了中证1000及科创50外,均有不同的程度的上涨,沪深300指数7月更是大涨4.48%,但成交量萎靡, 混合型基金份额及规模双双下降。然而中信证券数据显示:2023年初至8月18日,8个月不到,A股ETF基金(交易所开放式指数基)却净流入达2871亿元,股票型基金也因为ETF份额的大增,份额及规模小幅增长。Tips1:指数基金因为其流动性好,天然的进化能力已经被众多投资者青睐。而私募指数增强基金,更好地利用人工智能,在对标指数的基础上获取更加稳定的超额收益,不管是较ETF,还是较公募的量化基金,均具有强大的优势。详细请参照之前的文章:超配指数增强基金的三大理由。

混合型基金份额及规模双双下降。然而中信证券数据显示:2023年初至8月18日,8个月不到,A股ETF基金(交易所开放式指数基)却净流入达2871亿元,股票型基金也因为ETF份额的大增,份额及规模小幅增长。Tips1:指数基金因为其流动性好,天然的进化能力已经被众多投资者青睐。而私募指数增强基金,更好地利用人工智能,在对标指数的基础上获取更加稳定的超额收益,不管是较ETF,还是较公募的量化基金,均具有强大的优势。详细请参照之前的文章:超配指数增强基金的三大理由。 2,债券投资——美债7月从基金类别上看,增加份额及规模的绝对值除了货币型基金,就是债券型基金了,在波动的市场中,它们给到投资者一定的避风港。然而来到8月,内地债券的投资性价比越来越低,股票的投资性价比越来越高。以下是沪深300指数股息率溢价:沪深300股息率-十年期国债收益率,截至2023.8.25,已经达到了0.50%,几乎是历史最高水平。也就是说,不考虑股价的涨跌,买入并持有沪深300,每年收到的股息都比投资十年期国债的收益要高不少。

2,债券投资——美债7月从基金类别上看,增加份额及规模的绝对值除了货币型基金,就是债券型基金了,在波动的市场中,它们给到投资者一定的避风港。然而来到8月,内地债券的投资性价比越来越低,股票的投资性价比越来越高。以下是沪深300指数股息率溢价:沪深300股息率-十年期国债收益率,截至2023.8.25,已经达到了0.50%,几乎是历史最高水平。也就是说,不考虑股价的涨跌,买入并持有沪深300,每年收到的股息都比投资十年期国债的收益要高不少。 然而在地球另一面的美国,情况却正好相反。下图是截至2023.3.31,标普500的股票风险溢价(1/标普500的市盈率-美国10年期国债收益率)走势图,其值越低,代表相对于标普500,美债的投资价值越高。随着2023年8月美国10年期国债收益率创下15年来新高,标普500的股票风险溢价也创下了历史新低,美债的投资价值凸显。Tips2:比起配置性价比不高的国内债券,在美联储利率高原期,美国债券价格低,派息高,还能在美联储重回降息通道时,享受到债券价格上涨带来的红利。这在之前的文章:美债收益率创15年新高,哪类资产将受益?之中已经做了非常详细的阐述。

然而在地球另一面的美国,情况却正好相反。下图是截至2023.3.31,标普500的股票风险溢价(1/标普500的市盈率-美国10年期国债收益率)走势图,其值越低,代表相对于标普500,美债的投资价值越高。随着2023年8月美国10年期国债收益率创下15年来新高,标普500的股票风险溢价也创下了历史新低,美债的投资价值凸显。Tips2:比起配置性价比不高的国内债券,在美联储利率高原期,美国债券价格低,派息高,还能在美联储重回降息通道时,享受到债券价格上涨带来的红利。这在之前的文章:美债收益率创15年新高,哪类资产将受益?之中已经做了非常详细的阐述。 3,资金出海(QDII)——香港保险7月份,基金规模增幅最大的还是QDII,环比增加11.84%。国内降息,美元加息,一方面汇率波动加大,另一方面中美息差不断扩大,香港短期存款及内地短期存款,息差差异显著。这种不对称的“短期”,“高息”,也吸引了大量资金出海。同时在海外,即便在去年也有不少地区的股市创出了新高,通过QDII投资海外市场,也正在成为一种新风潮。Tips3:即便是简单的分散投资,也会使得投资组合的风险有所降低。跨币种、跨区域、跨周期、跨资产类别的多元资产配置,实现资产的全球布局,能大幅减少单一市场波动带来的影响,从而实现攻守兼备,更好地实现财富保值增值。而对于之前没有海外投资经历的投资者来说,配置香港保险则是最为安全稳妥,最为便捷,且性价比较高的资金出海的第一站。

3,资金出海(QDII)——香港保险7月份,基金规模增幅最大的还是QDII,环比增加11.84%。国内降息,美元加息,一方面汇率波动加大,另一方面中美息差不断扩大,香港短期存款及内地短期存款,息差差异显著。这种不对称的“短期”,“高息”,也吸引了大量资金出海。同时在海外,即便在去年也有不少地区的股市创出了新高,通过QDII投资海外市场,也正在成为一种新风潮。Tips3:即便是简单的分散投资,也会使得投资组合的风险有所降低。跨币种、跨区域、跨周期、跨资产类别的多元资产配置,实现资产的全球布局,能大幅减少单一市场波动带来的影响,从而实现攻守兼备,更好地实现财富保值增值。而对于之前没有海外投资经历的投资者来说,配置香港保险则是最为安全稳妥,最为便捷,且性价比较高的资金出海的第一站。

65909/24

65909/24

京公网安备 11011402013531号

京公网安备 11011402013531号