国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

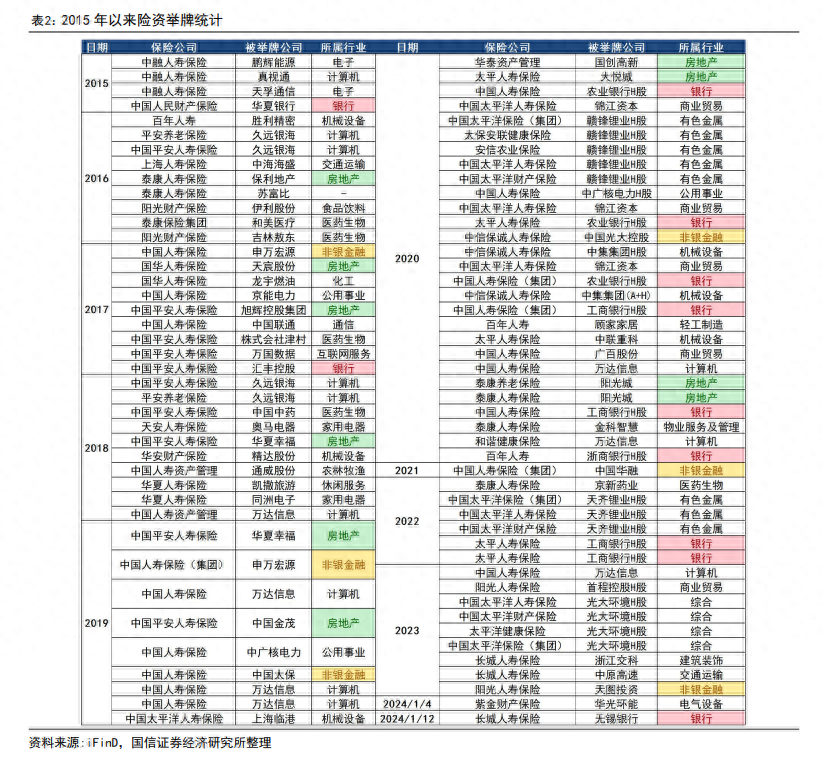

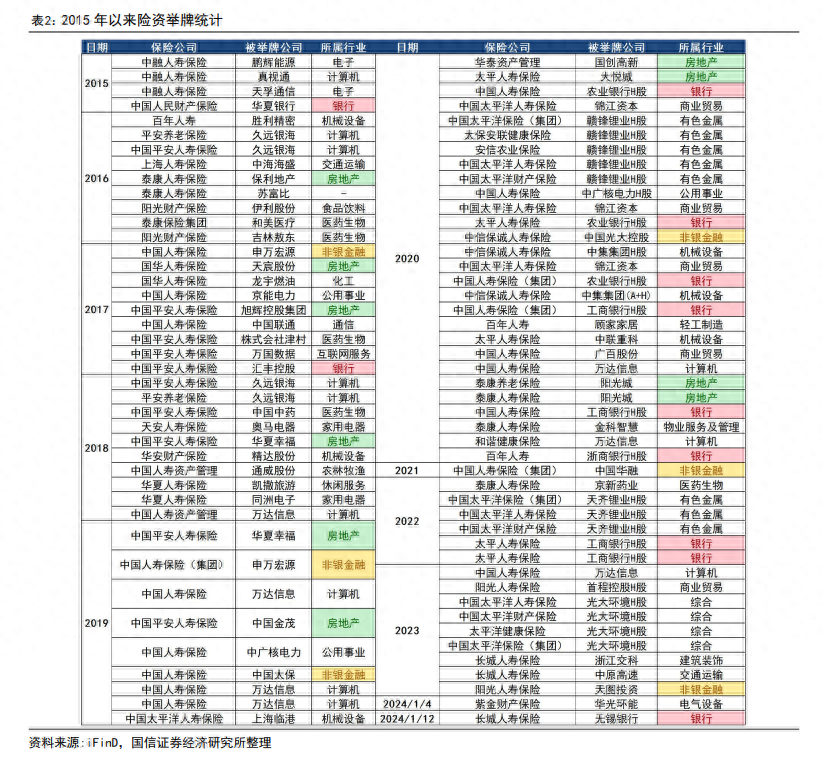

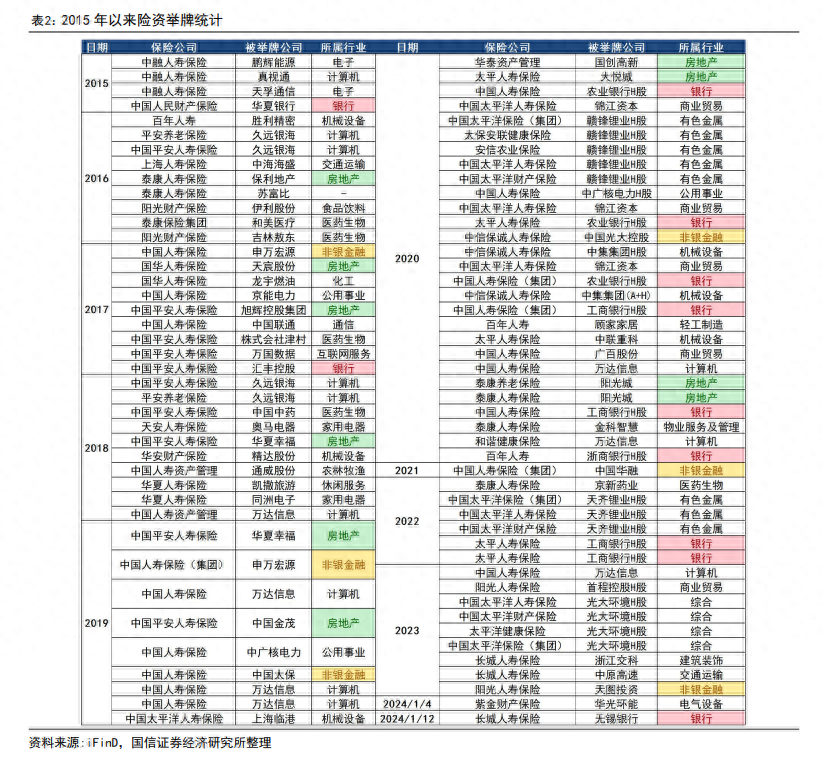

国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。2月27日下午,新华保险(601336.SH)召开2024年第一次临时股东大会,审议通过关于申请投资试点基金的议案。2023年11月末,中国人寿(601628.SH)与新华保险公告称,双方拟分别出资250亿元,合计500亿元,共同发起设立私募证券投资基金。新华保险1月25日发布的公告显示,这个名为“鸿鹄志远(上海)”的私募投资基金有限公司,存续期为10年,投资范围包括上市公司股票、货币市场基金、银行存款、以及国债逆回购等现金管理类投资品种。据媒体报道,上述基金进行权益投资时偏好“较大市值、流动性好”的上市公司。第一财经记者梳理资料发现,今年初曾有险资举牌银行股。“将选择大市值、流动性好的优质上市公司”2023年11月29日晚,新华保险发布公告称,公司与中国人寿分别出资250亿元,共同发起设立私募证券投资基金有限公司。与此同时,新华保险控股子公司新华资产与国寿资产分别出资500万元共同发起设立基金管理人公司,即国丰兴华(北京)私募基金管理有限公司(暂定名,最终以工商行政管理机关核准登记为准),担任这只500亿元私募基金的管理人。新华保险在公告表示,设立新的私募基金是为了进一步增加符合公司投资策略的长期投资资产,优化保险资金资产负债匹配,提高资金使用效率。中国证券投资基金业协会披露的信息显示,国丰兴华(北京)私募基金管理有限公司于1月8日完成登记备案,目前拥有全职员工8人,高管3名,其中两人来自中国人寿,一人来自新华保险。具体而言,国丰兴华(北京)私募法定代表人、执行董事为杨琳,其目前还是中国人寿资产管理有限公司权益投资部总经理;总经理为新华资产管理股份有限公司副总经理李杰;合规风控负责人、信息填报负责人为张振,他此前为中国人寿资产管理有限公司创新投资事业部SVP(高级副总裁)。除此之外,国丰兴华(北京)私募还有一家关联方国寿富兰克林(深圳)私募股权投资基金管理有限公司,后者为中国人寿富兰克林资产管理有限公司全资子公司。新华保险在今年1月25日发布的“对外投资进展公告”中表示,鸿鹄志远(上海)的存续期限为10年。投资范围包括上市公司股票,投资方式包括但不限于连续竞价、认购非公开发行股票(A股)/配售(港股)、配股(A股)/供股(港股)、与单一或组合交易对手间的大宗交易或协议转让、可转债优先配售、转融通证券出借等;以及货币市场基金、银行存款、国债逆回购等现金管理类投资品种。另据媒体报道,新华保险于2月27日下午通过的临时股东大会议案显示,该私募基金在股票市场进行投资时,将选择具有较大市值、流动性好及较高市场影响力的优质上市公司。据国家金融监管总局公布的数据,截至去年三季度末,境内保险资金运用余额达到27.2万亿元,同比增长10.8%。其中,险资投向股票和证券投资基金的金额仅有3.48万亿元,占比为12.8%,远远低于监管部门规定的权益类资产投资比例上限(权益类资产投资比例最高可以达到上季度末总资产的45%)。险资曾在年初举牌银行股在年初的一份研报中,东吴证券研究所预计,2024年保险资金将贡献4850亿元的增量资金,他们预计资产、负债两端均面临改善,保险资金运用余额有望保持温和增长。险资曾在开年举牌银行股。2024年1月11日,无锡银行发布公告称,2023年12月29日至2024年1月9日,长城人寿通过上海证券交易所交易系统在二级市场以集中竞价交易方式增持该行股份999.99万股,占该行总股本的0.46%。截至公告披露日,长城人寿持有其股份1.08亿股,占该行总股本的5.00%。根据相关规定,长城人寿持股比例已达到举牌条件。纵观近年来险资举牌脉络,其偏好低估值、高股息率和ROE,投资行业经历房地产向银行、基建的多元转变。险资举牌起始于2015年末,并于2020年达到高峰。2015年,在万能险迅速扩张背景下,负债端的高成本压力促使保险公司增配权益资产。2015年12月29日,中融人寿举牌天孚通信等三家上市公司,开启险资举牌浪潮。随着港股震荡调整,其相较于A股具备较高折价率,推动2020年险资频频举牌H股。根据中国保险行业协会披露数据,2020年险资举牌次数为28次,相当于2017年~2019年举牌次数总和。 国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

国信证券认为,长期来看,低利率趋势伴随收益率下行、监管引导保险资金发挥长期稳健投资优势、新会计准则的实施是促使保险公司增配长期股权投资的重要因素。国信证券预计,未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好地匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

128503/02

128503/02

京公网安备 11011402013531号

京公网安备 11011402013531号